今回は課税されない預金口座、TFSA (Tax-Free Savings Account) について基礎知識やルール、利用資格、注意点、RRSP(Registered Retirement Savings Plan)との違いなどを解説します。

TFSAのルールをしっかり理解し、与えられた拠出枠内で資産を増やしましょう!

目次

TFSA (Tax-Free Savings Account) とは

TFSA (Tax-Free Savings Account) の基礎知識

TFSA (Tax-Free Savings Account) は課税されない預金口座のことで日本の「NISA」に似ています。

2009年に始まった制度で毎年決められた額の資金を拠出、運用ができます。

TFSAではGIC (定期預金) やMutual Funds (投資信託)、ETF (上場投資信託)、Stock (株)、Gold&Silver (金銀) 等の投資ができます。

得た利益や配当に対しても税金が免除されるので税制対策になります。

TFSA (Tax-Free Savings Account) の利用資格

TFSAの利用資格

成人で、有効なSIN (Social Insurance Number) を保持しているカナダの居住者

カナダは州/準州によって成人年齢が異なります。

成人年齢が 19 歳である州または準州にお住まいの場合は、 18 歳になった年の年間拠出限度額は、19 歳になった年に引き継がれます。

👇はカナダの成人年齢を示しています。

| 18歳を成人とする州/準州 | アルバータ州、オンタ リオ州、サスカチュワン州、マニトバ州、ケベック州、プリンス・エドワード・アイ ランド州 |

| 19歳を成人とする州/準州 | ブリティッシュコロンビア州、ニューブランズウィック州、 ヌナブト準州、ノバスコシア州、ニューファンドランド・ラブドール州 |

TFSA (Tax-Free Savings Account) の基本ルール6つ

(1)TFSAは1年毎の入金限度額がある

👇は2009年から2023年までの拠出額 (CAD) です。

| 2009年 | $5,000 | 2014年 | $5,500 | 2019年 | $6,000 |

| 2010年 | $5,000 | 2015年 | $10,000 | 2020年 | $6,000 |

| 2011年 | $5,000 | 2016年 | $5,500 | 2021年 | $6,000 |

| 2012年 | $5,000 | 2017年 | $5,500 | 2022年 | $6,000 |

| 2013年 | $5,500 | 2018年 | $5,500 | 2023年 | $6,500 |

インフレ率に応じて年毎の限度額が調整されます。

例)成人且つ、2019年からカナダに居住しSINを持っている場合:

2019年から2023年までの拠出額の合計:$6,000+$6,000+$6,000+$6,000+$6,500=$30,500

(2) TFSAは拠出限度額を超えて入金できない

TFSAは拠出限度額を超えた場合、罰金を支払う必要があります。

拠出限度額を超えた際の罰金

罰金は1ヶ月に超過したTFSAの金額に対する1%です。この罰金はTFSAの拠出枠を超過している限り、毎月請求されます。

例)TFSAの限度額を$10,000超過した場合:

1ヶ月分の罰金:$10,000x1%=$100 1年間の罰金:$10,000x1%x12ヶ月=$1,200

拠出額の確認方法

CAR (カナダ歳入庁) のアカウントにログインすれば、Contribution Room (拠出額)にて確認できます。

(3) TFSAは年間拠出額に満たなかった分は繰越しされる

2009年以降、資格を満たしたにも関わらず年間の拠出額に満たなかった分は翌年以降に繰越しされます。

例) 2022年 (限度額:$6,000) 、$4,000を拠出した場合:

残りの$2,000は翌年に繰り越されるので2023年 (限度額:$6,500) の拠出限度額: $6,500+$2,000=$8,500

(4) TFSAの引き出しはいつでも可能

TFSAはいつでも引き出すことができ、引き出した分は翌年の拠出額に加算されます。

例)2022年に$2,000を引き出した場合:

2023年の拠出額:$6,500 (2023年の限度額) +$2,000 = $7,500

(5) TFSA内で投資をして損失した額は拠出枠から永久的に失われる

TFSAでETF (上場投資信託) やStock (株) を購入&売却し損失がでた場合、損失した額は永久的に失われます。

例)2022年までの累積拠出額が$81,500 (拠出枠全てを使用)、株式を売却して$3,000の損失がでた場合:

2023年の拠出額:$6,500のみ ($3,000は加算されない)

(6) TFSAは個人名義でのみ管理できる

TFSAは個人名義でのみ管理ができ、配偶者とも共有できません。

TFSAとRRSPの違い

RRSPとはRegistered Retirement Savings Planのことで、老後/退職後のための投資預金口座です。

TFSAとの違いはRRSPは老後/退職後、資金を引き出す時に所得とみなされるので税金を払う必要があるということです (TFSAは引き出しても税金がかからない)。

通常、老後/退職後は所得が低くなるので、低い所得区分が適用されます。

働いている間は収入が多いので、RRSPに預金をすることによって給与所得を減らし、税金を減らせるというメリットがあります。

RRSPの限度額

RRSP積立は前年度の収入の18%迄。2023年度は$30,780が上限。

RRSPの拠出額の調べ方

RRSPの拠出額はNOA (Notice of Assessment) に記載されています。

TFSAの始め方

TFSAの口座は銀行や証券会社で開設できます。

銀行や証券会社に委託して資産を運用してもらうこともできますし、自分自身で運用することも可能です。

TFSAは別の銀行/証券会社のTFSA口座に移管することができます。その際、移管手数料がかかりますが、Questradeなどの大手証券会社は送金手数料をカバーしてくれます。

Questradeは最大$150までの移管手数料をカバーしてくれます。

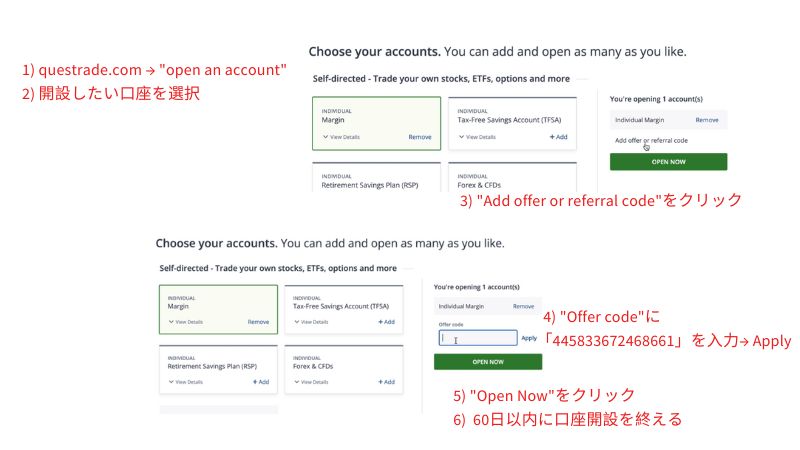

\「445833672468661」を入力して$50貰う/

私は投資の知識がないときは、某大手銀行で投資信託を運用してもらっていましたが、売却しQuestradeに移管し、ETFや株、GICを購入しました。

※某大手銀行で購入した投資信託の損失がまだ大きいので全ての資産を移管できていませんが、様子を見ながら残りも移管する予定です。

Questradeがおすすめな理由

1. 手数料が安い

2. 親身なサポート体制

3. 使い勝手の良さ

4. 充実したプラットフォーム

5. 投資ロボが運用してくれる

Questradeとは?☟

新規口座開設キャンペーン実施中

Questradeで口座を開設する際に「445833672468661」のコードを入力して60日以内に口座開設を完了していただくと、$50がもらえます!

$50のもらい方

<プロモコードを入力してQuestradeの口座を開設する>

まとめ:TFSAのメリットと注意点

今回はTFSAについてご紹介しました。

メリットや注意点をしっかり理解して、TFSAの枠を有効活用して下さいね!

TFSAのメリット

1. 投資で得た利益や配当金も非課税

2. いつでも引き出し可能 (非課税・罰金なし)

3. 複数の金融機関にまたがって利用できる

TFSAの注意点

1. 投資で損失した額は拠出枠から永久的に失われる

2. 限度額を超えると罰金が課される

3. 複数の金融機関にまたがって利用しても限度額は変わらない

TFSAは投資で得た利益や配当金にも税金がかからないので、まだ枠が残っている方は是非利用して下さい!

サムネイル:Designed by pch.vector/Freepik